Da die Wertpapierleihe regelmäßig im großen Stil von ETFs genutzt wird, ist es essentiell, Funktion und Risiken zu verstehen. Immerhin geht es um einen 1,4 Billionen Euro schweren Markt, an dem über 90 Prozent der physisch replizierenden Aktien-ETFs teilnehmen.

Es heißt: „Man fürchtet, was man nicht versteht“. Dieses Zitat von Ernst Freiherr von Feuchtersleben ist ebenso alt wie wahr. Die Furcht vor dem Fremden lässt sich in vielen Bereichen unseres Lebens beobachten. Ganz aktuell in der Flüchtlingskrise und den Diskussionen über den Islam.

Dabei ist Angst und Ablehnung die falsche Antwort auf Unbekanntes. Vielmehr sollten wir versuchen, zu verstehen. Wenn wir verstanden haben, stellt sich unsere Angst vielleicht als unbegründet heraus.

Das gilt insbesondere für Teile der Finanzmärkte. Fast reflexartig reagieren viele Menschen auf sie mit Argwohn. Dabei haben sie sich nur oberflächlich mit ihnen auseinandergesetzt.

Mit dem heutigen Beitrag beleuchten wir die Welt der Wertpapierleihe bei ETFs und nehmen ihr den Schrecken.

Inhaltsverzeichnis

Wertpapierleihe – Was ist das?

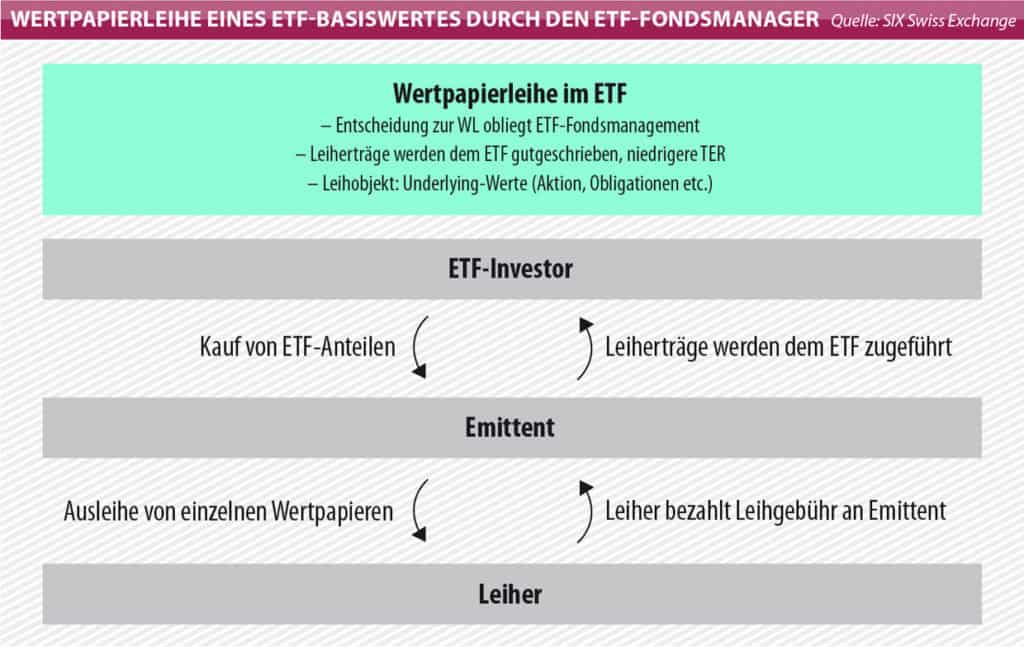

Aus rechtlicher Sicht handelt es sich bei der Wertpapierleihe um einen Sachdarlehensvertrag. Dabei überlässt der Wertpapierbesitzer (Verleiher) dem Darlehensnehmer (Entleiher) ein Wertpapier (z.B. eine Aktie). Der Entleiher wird zum Eigentümer des Wertpapiers. Am Ende des Geschäfts ist der Entleiher verpflichtet, Wertpapiere von gleicher Art und Güte zurückzugeben. Es muss also nicht das selbe Wertpapier sein, was in der Praxis allerdings keine große Rolle spielt.

Ein Beispiel:

Du hast Wertpapiere, welche ich gerne für einige Tage besitzen möchte (aus welchem Grund auch immer). Kaufen ist mir zu teuer und zu umständlich, was vor allem bei illiquiden Wertpapieren der Fall sein kann. Also frage ich dich freundlich nach der Möglichkeit eines Leihgeschäftes. Du schaust mich von oben bis unten an und kommst nachdem du meine Bonität geprüft hast, zu dem Schluss, dass ich als Geschäftspartner tauge.

In der Folge überträgst du mir die gewünschten Wertpapiere. Im Gegenzug erhältst du von mir Sicherheiten, die den Wert der ausgeliehenen Wertpapiere übersteigen müssen. Die Dauer der Leihe muss nicht festgelegt werden. Dafür hast du als Verleiher das Recht, die Wertpapiere jederzeit zurückzufordern. Nach beispielsweise 10 Tagen gebe ich dir das Wertpapier samt Leihgebühr zurück. Habe ich in dieser Zeit Zinsen oder Dividenden aus dem Besitz des Wertpapieres eingestrichen, entschädige ich dich dafür.

Welchen Nutzen hat die Wertpapierleihe?

Der Verleiher (z.B. ein ETF) kann sich über die Wertpapierleihe seine Wertpapiere verzinsen lassen und erzielt so einen zusätzlichen Ertrag. Bei ETFs und Fonds kommen diese Erträge direkt den Anlegern zu Gute. Dabei ist es kein zielführendes Auswahlkriterium für einen ETF, ob die Erträge komplett dem Anlagevermögen der Anleger gutgeschrieben werden oder nur ein Teil davon. Selbst wenn nur ein Teil der Leiherlöse dem >Sondervermögen gutgeschrieben wird, kann der ETF-Anbieter den Rest dafür nutzen, um seine Kosten zu decken und seine Produkte so günstiger anbieten.

Es spielt für die ETF-Auswahl also keine Rolle, dass BlackRock (iShares) an seine Anleger nur 62,5 Prozent der Nettoerträge aus der Wertpapierleihe weiterreicht, während db X-trackers seinen Anlegern 70 Prozent der Bruttoerlöse zukommen lässt.

Der Entleiher wird zum Eigentümer der Wertpapiere. Er kann frei über sie verfügen und sie zum Beispiel für Leerverkäufe nutzen. Das ist wichtig, da bei einem normalen Leerverkauf auf dem deutschen Markt sich der Händler verpflichtet, die Wertpapiere innerhalb von 2 Tagen zu liefern. Möchte er seine Position länger aufrechterhalten ohne die Wertpapiere tatsächlich zu kaufen, kann er auf das Mittel der Wertpapierleihe zurückgreifen.

Die Aktien meines braven ETFs werden leer verkauft????

Klären wir erst einmal was das ist.

Leerverkäufe nutzen professionelle Händler, um auf fallende Kurse zu setzen. Es handelt sich also um eine klassische Shortstrategie. Das simple Prinzip dahinter: Teuer verkaufen – billig kaufen (und dann an den Verleiher zurückgeben).

Ein Beispiel

Ich glaube, dass sich in den nächsten 10 Tagen der gesunde Menschenverstand bei asiatischen Heilern durchsetzt und die Preise für Nashorn-Hörner einbrechen. Das hätte auf die Aktien afrikanischer Nashornfarmen katastrophale Auswirkungen. Von diesem Kursverfall möchte ich profitieren.

Mein Mittel der Wahl: ein gedeckter Leerverkauf

Vor dem Leerverkauf muss ich mir die Aktie leihen. Dafür spreche ich beispielsweise einen ETF-Anbieter an, welcher die Aktie gerade in seinem Bestand hat. Sobald die Wertpapierleihe unter Dach und Fach ist, kann ich die Aktie verkaufen. In unserem Beispiel für 10 Euro das Stück.

Jetzt gibt es drei Szenarien:

- Der Preis bleibt gleich

- Die Aktie fällt wie erwartet

- Die Aktie steigt

Im ersten Fall kaufe ich die Aktie nach 10 Tagen für 10 Euro zurück. Bei Rückgabe an den ETF habe ich weder Kursverluste noch Kursgewinne realisiert. Einen Verlust habe ich durch die Leihgebühr trotzdem.

Im zweiten Fall haben die Nashörner und ich Glück gehabt. Die Nashörner dürfen in Frieden leben und ich streiche einen hübschen Gewinn ein. Wenn ich beispielsweise 100.000 Aktien für 10 Euro verkauft habe und nun für 1 Euro zurückkaufe, habe ich augenscheinlich 900.000 Euro Gewinn eingestrichen. Davon muss ich noch die Kosten für die Leihe von beispielsweise 1.000 Euro abziehen. Effektiv habe ich also aus 1.000 Euro Einsatz 899.000 Euro Gewinn herausgeholt. Ein tolles Ergebnis.

Im dritten Fall beißen nicht nur die Nashörner in das Gras, sondern auch ich. Die Aktie ist von 10 Euro auf 15 Euro gestiegen. Bei 100.000 Stück kommt dies einem Verlust von 500.000 Euro gleich. Da ich ursprünglich nur 1.000 Euro für die Wertpapierleihe gezahlt habe, habe ich einen Verlust von 50.000 Prozent realisiert.

Bleibt für den ETF (Verleiher und ursprünglicher Besitzer der Aktie) zu hoffen, dass ich genug Vermögen auf der hohen Kante habe, um den Verlust auszugleichen …

Individuelle Anlageberatung anfragen: Wir entwickeln eine Anlage, die dazu geeignet ist, deine Ziele effizient zu erreichen.

Dem Ausfallrisiko der Wertpapierleihe begegnen

Wertpapierleihe nutzen Leerverkäufer um auf fallende Kurse zu wetten. Wie wir in unserem Beispiel gesehen haben, entstehen enorme Hebel. Geht die Wette schief, besteht das Risiko, dass der Verleiher (beispielsweise ein ETF) seine Wertpapiere nicht zurückbekommt. Dieses Risiko versuchen die ETF-Anbieter auszuschalten, indem sie für die Verleihung von Wertpapieren Sicherheiten verlangen. Solche Sicherheiten werden meist in Form von Aktien oder Anleihen auf einem separaten Depot im Namen des ETFs verwahrt.

Die Gefahr besteht also darin, dass der Wert der Sicherheiten nicht ausreicht, um im Ernstfall die verliehenen Wertpapiere zu ersetzen. Deshalb muss der Wert der Sicherheiten den Wert der verliehenen Wertpapiere übersteigen.

Für die bei uns üblichen >UCITS-ETFs ist vorgeschrieben, dass der Wert der Sicherheiten mindestens 105% oder 110% der entliehenen Sache betragen muss. Ob der Wert der Sicherheiten noch ausreichend ist, wird täglich geprüft.

Von welchen Größenordnungen sprechen wir bei der Wertpapierleihe eigentlich?

Ich habe mir für diesen Beitrag ETFs von iShares und db X-trakcers angeschaut. Mein Fazit:

Die Anbieter behandeln das Thema Wertpapierleihe sehr transparent.

Zwei Beispiele:

Für den >MSCI World UCITS ETF von iShares findet sich folgendes:

- Ertrag aus Wertpapierleihe (letzten 12 Monate): 0,02 Prozent

- durchschnittlich verliehen: 11,47 Prozent des Fondsvermögens

- durchschnittliche Besicherung des Kredits: 110,95 Prozent

Für den >ATX UCITS ETF (DR) 1C von db X-Trackers:

- Ertrag aus Wertpapierleihe (letzten 12 Monate): 0,0597 Prozent

- durchschnittlich verliehen: 29,80 Prozent des Fondsvermögens

- maximal verliehener Anteil: 10,08 Prozent

- Wert der Sicherheiten: 106,27 Prozent

Gerade ETF-Anbieter gehen mit dem Thema Wertpapierleihe sehr transparent um. Es lässt sich einsehen, wie viel Ertrag damit erwirtschaftet wird teilweise bis ins Detail, welche Sicherheiten hinterlegt werden. Gerade unter diesem Aspekt der Transparenz lässt sich kaum nachvollziehen, warum gerade ETFs für Wertpapierleihe kritisiert werden. Zumal diese Kritik bei normalen Fonds, Banken, Versicherungen und Pensionsfonds, welche allesamt das Instrument der Wertpapierleihe nutzen, nicht aufkommt.

Finanzküche Newsletter abonnieren: Enthält das Thema der Woche, aktuelle Beiträge und die Empfehlung des Hauses.

Fazit

Das Risiko der Wertpapierleihe für ETFs besteht darin, dass die hinterlegten Sicherheiten nicht ausreichen, um den Zahlungsausfall des Leih-Partners aufzufangen.

Zu einem Ausfall des Leih-Partners ist es beispielsweise bei BlackRock (iShares) seit 1981 dreimal gekommen. Jedes mal haben die Sicherheiten ausgereicht, um die Wertpapiere zu ersetzen.

Rein objektiv betrachtet, ist die Wahrscheinlichkeit, einen finanziellen Schaden durch Wertpapierleihe zu erleiden, gering. Zumal die Positionen auf verschiedene Leihpartner verteilt sind. Ebenso gering sind die Erträge für den einzelnen Anleger. Diese bewegen sich nach unseren Beobachtungen zwischen 0,01 und 0,25 Prozent. Aber letztlich liegt es an dir, diese Chancen und Risiken zu bewerten.

Interessant ist für mich das Thema vor allem im Spannungsfeld zwischen synthetischen und physischen ETFs. Berufen sich Verfechter physischer ETFs doch oft darauf, dass man hier genau weiß, was man kauft – nämlich den zugrundeliegenden Index. Die Wertpapierleihe führt jedoch dazu, dass physische ETFs teilweise ganz andere Anlagen im Portfolio haben, als es der Index vermuten lässt.

Dein Finanzkoch

Christoph Geiler